In tempi di risorse limitate, molte associazioni si interrogano sulla possibilità di mettere a reddito la propria sede, sia essa di proprietà, in affitto o in comodato. L’idea di concedere spazi a terzi, anche solo per pochi giorni, può rappresentare un’opportunità economica concreta, ma non sempre è percorribile senza attenzione alle normative fiscali e ai vincoli contrattuali.

La risposta alla domanda se un’associazione possa affittare la sede a pagamento è: dipende dal tipo di utilizzo e dal soggetto a cui viene concessa. Ecco i principali scenari, distinti tra utilizzo saltuario e affitto esclusivo e continuativo, con un approfondimento sui vincoli fiscali e contrattuali.

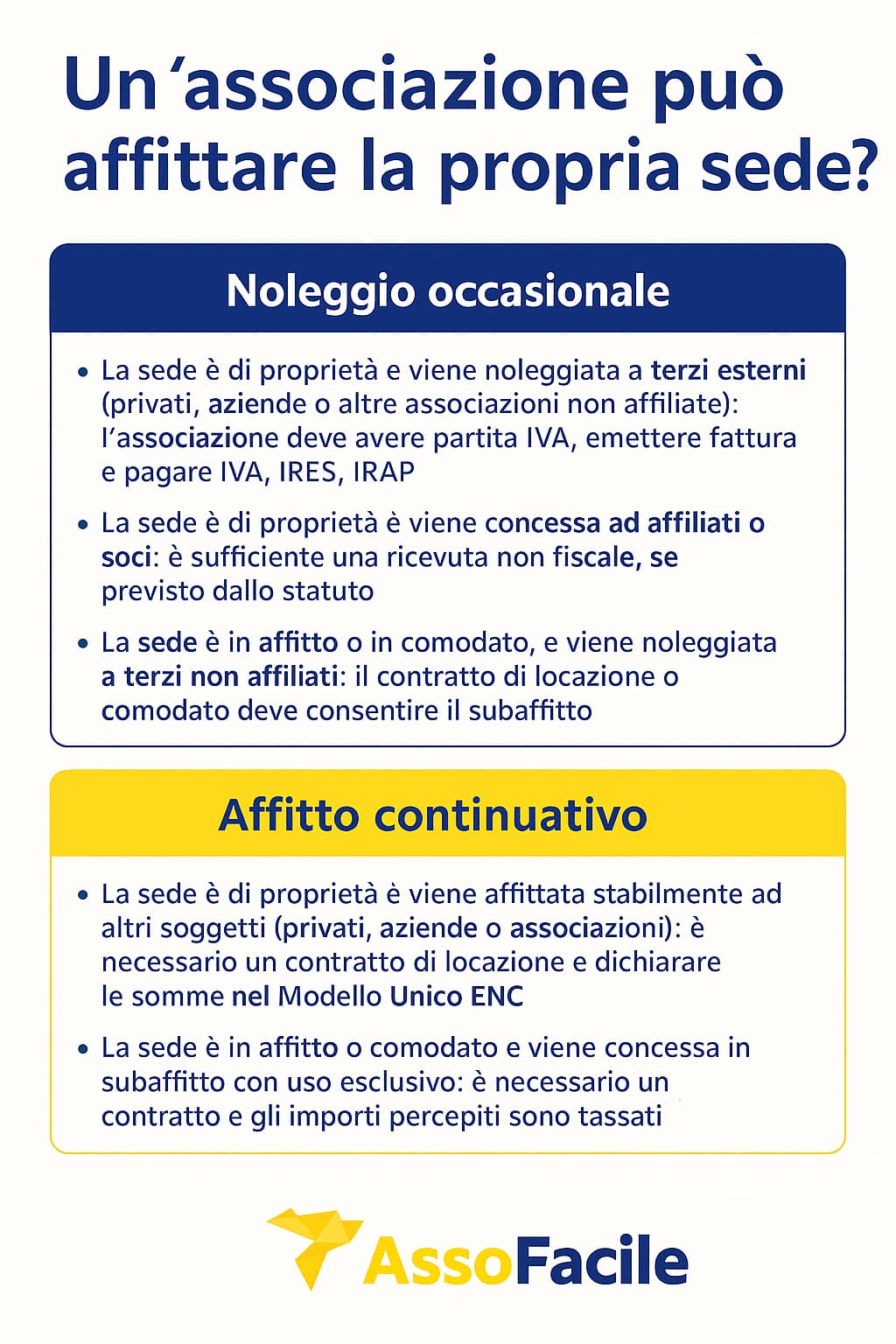

Utilizzo saltuario o occasionale: quando si tratta di semplice noleggio

-

La sede è di proprietà e viene noleggiata a terzi esterni (privati, aziende o altre associazioni non affiliate): siamo nel campo delle attività commerciali vere e proprie. In questo caso l’associazione deve possedere partita IVA, emettere fattura e versare le imposte dovute (IVA, IRES, IRAP).

-

La sede è di proprietà e viene concessa ad affiliati o soci: la somma ricevuta può essere considerata entrata istituzionale, senza necessità di fattura. Basta una ricevuta non fiscale, purché lo statuto dell’associazione lo consenta, siano presenti i verbali del direttivo e le causali dei pagamenti siano corrette.

-

La sede è in affitto o in comodato, e viene noleggiata a terzi non affiliati: anche in questo caso si tratta di attività commerciale soggetta a imposte, ma con un vincolo aggiuntivo: il contratto di locazione o comodato deve prevedere espressamente la possibilità di subaffitto. In assenza di questa clausola, l’attività è vietata.

-

La sede è in affitto o in comodato, e viene concessa ad affiliati o soci: rientra nelle entrate istituzionali, ma – come nel caso precedente – è possibile solo se il contratto originario ammette il subaffitto. Anche qui servono ricevute, verbali e causali corrette, e una verifica dello statuto.

Affitto continuativo ed esclusivo: cambio di intestazione e uso stabile da parte di terzi

-

La sede è di proprietà e viene affittata stabilmente ad altri soggetti (privati, aziende o associazioni): in questo caso si stipula un contratto di locazione vero e proprio. Le somme percepite sono entrate legittime, ma vanno dichiarate nel Modello Unico ENC e non godono di alcuna esenzione fiscale.

-

La sede è in affitto o comodato e viene concessa in subaffitto con uso esclusivo: come nel caso precedente, è necessaria la stipula di un contratto formale. Tuttavia, tale operazione è valida solo se il contratto iniziale prevede il subaffitto. Anche in questo caso, gli importi percepiti vanno dichiarati e sono soggetti a tassazione.

Occhio all’assicurazione

In tutti i casi, è fondamentale consultare la propria compagnia assicurativa per verificare se la polizza copre i danni causati da terzi durante l’uso degli spazi, sia verso l’associazione sia verso gli utilizzatori. Questo è un aspetto spesso trascurato ma fondamentale per evitare spiacevoli sorprese legali.

In sintesi, affittare o noleggiare la sede è possibile, ma bisogna valutare con attenzione il regime fiscale, i vincoli contrattuali e la documentazione necessaria. Un piccolo introito in più non può mai giustificare un errore formale o un’esposizione a rischi legali. Per ogni dubbio, è consigliabile rivolgersi a un consulente fiscale specializzato nel terzo settore. Vuoi un fac-simile di ricevuta non fiscale o un modello di contratto? Posso aiutarti anche con questo.

Gestisci e monitora i locali dati in concessione con AssoFacile

Con AssoFacile, tenere sotto controllo la gestione dei tuoi locali in concessione non è mai stato così semplice. Grazie alla funzione integrata di monitoraggio degli spazi, disponibile in tutti i pacchetti – FREE, Premium ed Exclusive – puoi registrare, organizzare e tenere traccia degli utilizzi delle sale, delle attrezzature e degli ambienti concessi a terzi.

Scrivi un commento